※注意 記事の内容は税の専門家が書いたものではありません。参考にする場合は自己責任でお願いします。

前回の記事:青色申告の申請に行ったよ(青色申告のメリットなんぞや?)その1

前回の執筆から随分経ちましたねw

結論から言うと見事昨年度は青色申告成功しました!ヽ(=´▽`=)ノ

で、このまま放置してると

その時の気持ちを忘れてしまうので

今の内に書いておこうかと思います。

前回の記事で、青色申告にすると65万円の控除が受けられる話はしたと思いますが、その他に有名な物に下記の事項があります。

・青色専従者給与……奥さん等身内に給与を払って経費扱いができる。

・少額減価償却資産(30万円未満)の一括償却処置

……難しい言葉でチンプンカンプンかと思いますが、いまは保留に

しておきましょうw。減価償却の説明の時に。

・純損失の繰越控除……赤字になった時に次の年に赤字として繰り越せる。

ん~~~ 何がなんだか分かりませんね~~

私が使えそうなのは……青色専従者給与かなあ?

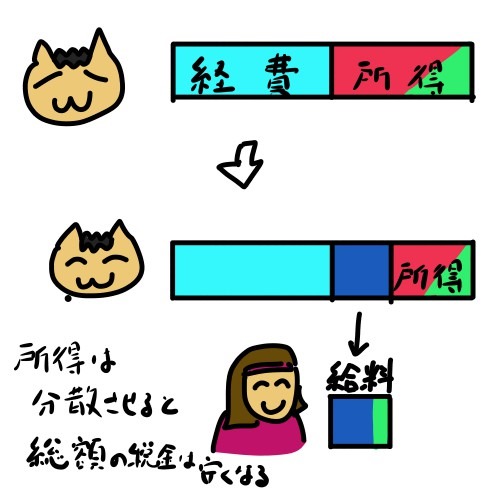

例えば200万の所得があった場合20%の40万ぐらいが所得税やら住民税に取られてしまいますが(正確には15%ぐらいで40万ではないですが、分かりやすくしています)

妻に給料として50万与えれば、

事業の所得は150万になり税金は30万(実際にはもっと低い)

妻は50万なので非課税(今のところ103万を越えないと税金が発生しない)

つまり このざっくり計算でも

10万円の税金を節税できるんです!

ほほー そりゃ ええわ~

でも これも青色申告と一緒で

事前に妻を専従者にすること、給料はいくらにするなど

税務署に申請しておかないとイケマセン!

と、この本で勉強しました。w

という事で いざ税務署へ!(去年2014年2月ぐらいの出来事です)

実は写真は 別件で行った時に撮ったもので

実際に2月ぐらいに行くと確定申告シーズンですと

もっと わさわさしております。

建物はかなり大きいのですが

受付はとても狭いところです。(初めての人はびっくりするぐらい狭い)

ここで、来年度から青色申告にしたいと申し出ると

用紙を貰えて申請が出来ます。

ついでに専従者の申請もしようと

受付のお姉さんに訪ねてみると

あまり そのような申請が少ないのか しどろもどろw

結局、いい年の上司のおっさんが出てきて対応してくれました。

で!結果から言いますと……

妻は専従者に出来ませんでした!

いやはや説明をしてもらってわかったんですが

専従者というのは 専ら(もっぱら)その仕事に従事する者という意味で

他の職業に就いていると認められない可能性が高い

らしいんです!

うちの妻は働いていたので

50%以上自分の仕事の手伝いをしていないと認められないらしい!

えーーー! 知らんかったよ そんなこと!

意外に色んな書籍を見ても書いていませんね この事(T_T)

という事で、今回は断念。

というか、結構申請が面倒なので辞めました。

というか、税務署の職員でも判断に迷っている状態で

一般の私らが分かるはずがない!!

もう少し 分かりやすくしてほしい!!!

と思う今日このごろです。

<確認>

例えば2014年の3月15日までに青色申告の申請をしておくと

2014年度分(2015年3月に確定申告する)を青色申告することができます。

2014年4月に申請すると 2015年度分(2016年3月に確定申告)から青色申告という事になってしまいます。

今日はこの辺で。

関連記事一覧:青色申告奮闘記 | 勝手にライトニング!

[固定記事 mode=”5851″]

コメント